Atualmente, existem várias formas de investir capital de acordo com os interesses e necessidades dos investidores, estes que estão sempre em busca de oportunidades. O Private Equity é uma maneira privada de executar ações financeiras e que não está ligada à Bolsa de Valores, mas está ligada diretamente com as empresas.

Neste artigo, explicamos o conceito de Private Equity, a diferença entre essa forma de investir e a Venture Capital, como funcionam os fundos, suas principais características e vantagens, quais são as maiores Private Equity do mundo e os principais riscos. Confira!

O que é um Private Equity?

O Private Equity é uma modalidade cada vez mais crescente no segmento de investimentos, em que o investidor compra uma ação em empresas privadas com bom faturamento. Os fundos não ficam disponíveis no mercado e existe o potencial para se destacar ainda mais nos negócios.

São empresas não listadas na Bolsa de Valores, em sua maioria startups, e, ao contrário do mercado de ações públicas, nessa modalidade, o investidor consegue ter um maior acesso a informações e participar com ideias para melhorias contínuas e estratégias de aumento da lucratividade.

Outro ponto importante é que o investidor se tornará sócio da empresa por um período estipulado de médio ou longo prazo. O mais comum são tempos maiores que giram em torno de 5 a 10 anos, por isso não é considerada uma alternativa para investimentos a curto prazo.

Após esse período, em que a empresa estará mais consolidada do que no início, o gestor do fundo adquire os lucros obtidos da sua parte e retira sua ação.

Como funcionam os fundos de Private Equity?

Todo o processo de funcionamento do Private Equity, que vai da escolha e do conhecimento a respeito da empresa alvo e seus objetivos até a compra da ação, passa por quatro agentes:

- Organizações gestoras;

- Fundos de Private Equity ou Venture Capital;

- Investidores;

- Empresas que recebem o investimento.

O Private Equity funciona em etapas:

- Na primeira, o investidor adquire a cota em uma empresa com potencial de crescimento, podendo ser uma ou mais. O gestor de fundo apresenta todo o planejamento e os valores e, a partir dessa negociação, cria-se a carteira de fundos.

- Na segunda etapa, após acordo com relação ao valor final da cota, o dinheiro é aplicado pela organização gestora e o investidor se torna um sócio dos negócios. O gestor de fundo passa a ter acesso às informações relacionadas à empresa, como as métricas financeiras e as estratégias para o crescimento.

- Ao finalizar o período de aplicação, que varia de 5 a 10 anos ou mais, o investidor se retira da organização com os lucros da cota investida.

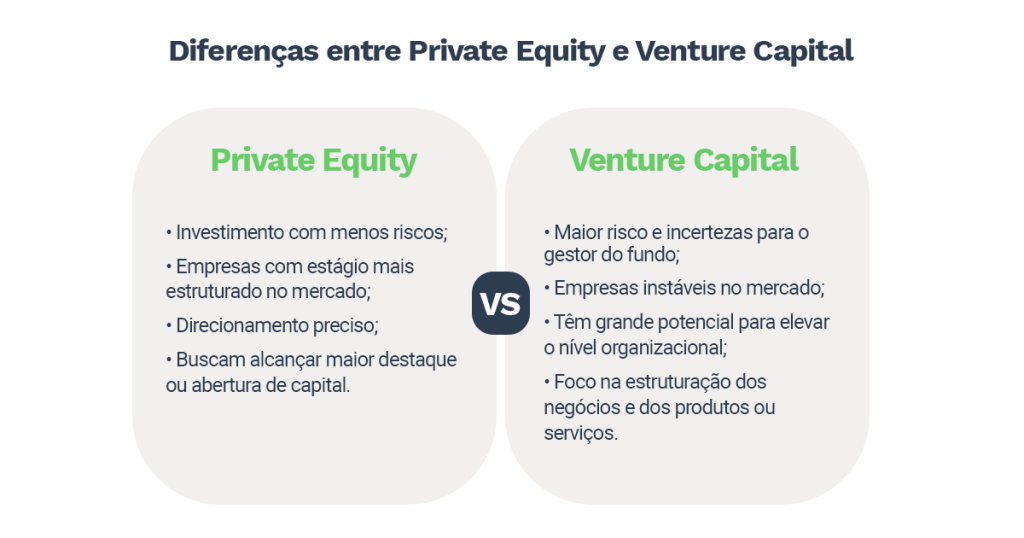

Qual é a diferença entre Private Equity e Venture Capital?

O concorrente direto do Private Equity (PE) é o fundo Venture Capital (VC). A maior diferença entre eles está no estágio e no grau de risco relacionado ao investimento.

O Private Equity é um tipo de investimento com menos riscos, uma vez que são empresas bem estruturadas, com um bom planejamento de negócios e excelentes indicadores financeiros. Essas organizações possuem um estágio mais estruturado no mercado, já tem um direcionamento preciso e buscam alcançar maior destaque ou abertura de capital.

A Venture Capital já oferece maior risco e incertezas para o gestor do fundo, porque tratam-se geralmente de organizações de pequeno e médio porte que ainda estão em processo de crescimento.

Não são estáveis ainda no mercado, mas têm grande potencial para elevar o nível organizacional. Nesse tipo, o foco maior é na estruturação dos negócios e dos produtos ou serviços.

Principais características do Private Equity

Para investir na modalidade Private Equity, é importante conhecer algumas características específicas dela para se atentar aos fatores que estão envolvidos nos processos e avaliar se fazem parte do interesse do investidor. As principais são:

- Valor médio da renda bruta (PE com rendimento anual de R$ 200 milhões ou mais);

- Empresa com tempo de mercado e boa estruturação;

- Resultados financeiros a longo prazo (5 a 10 anos);

- Participação direta nos resultados;

- Mais acessível para investimento.

Principais vantagens do Private Equity

Investir na modalidade Private Equity é uma ótima opção para investidores que não desejam ter riscos financeiros ao comprar uma cota. Além disso, é uma maneira mais fácil por ser relacionada a um patrimônio privado e não direcionada a ações públicas.

O investidor tem o auxílio direto de gestores de fundo com expertise no segmento e que sabem orientar para as melhores tomadas de decisões. São inúmeras as vantagens de escolher a PE e, a seguir, listamos as principais.

Eleva os recursos financeiros

Com a chegada de capital vindo do investimento, a empresa consegue se concentrar em um novo planejamento estratégico baseado nos pontos necessários para o crescimento dos negócios, como inovação na parte tecnológica, integração entre setores, alinhamento operacional, entre outros.

Vantagem competitiva

Para uma organização que deseja se consolidar no mercado e estar à frente dos concorrentes, ter um investidor é uma das melhores vantagens. Assim, é possível estruturar os objetivos propostos com o capital recebido e focar em ações necessárias para ampliar produtividade, qualidade e lucratividade dos negócios.

Credibilidade

Organizações que são o foco de investidores conquistam maior credibilidade no mercado e, consequentemente, mais destaque em meio a tanta concorrência. Dessa forma, é possível crescer os negócios e atrair possíveis novos investimentos.

Quais são os principais riscos do Private Equity?

Como falamos, o tipo de investimento Private Equity tem baixo risco por estar relacionado com empresas consolidadas no mercado. Mas, mesmo com essa pequena probabilidade, é importante ter atenção quanto a possíveis problemas.

Qualquer investimento, seja público ou privado, oferece algum risco devido a fatores que não podem ser controlados. Listamos a seguir algumas dessas questões que precisam de atenção tanto dos investidores quanto do agente.

Baixa liquidez

Após feito o investimento, é certo que os bons resultados, a lucratividade e o crescimento dos negócios levam tempo: no mínimo, cinco anos. Por esse motivo, a liquidez para essa modalidade é considerada baixa, pois ativos investidos em Private Equity não são estruturados no mercado.

Pouco retorno

O investidor, ao escolher o Private Equity, precisa ter em mente que o retorno financeiro pode ser baixo ou nulo devido a fatores internos e externos que estão fora do alcance. Mesmo que a organização tenha uma boa estrutura e destaque no mercado, algumas questões podem atrapalhar a lucratividade, como:

- Crise na economia do país;

- Problemas operacionais;

- Pouca produtividade;

- Falhas de gestão.

Risco para a organização

O Private Equity é uma vantagem para ambas as partes, tanto investidores quanto empresa. Mas, assim como pode oferecer pouco retorno para o primeiro, também pode gerar problemas para a organização. Se o investidor decide retirar sua aplicação, essa situação causa inúmeros riscos para os negócios, que passam a não contar com a verba de investimento mais.

Como investir em Private Equity?

Investir em Private Equity requer planejamento estratégico, conhecimento do mercado e perfil compatível com investimentos de longo prazo. Esse tipo de aplicação é mais comum entre investidores qualificados ou profissionais, que buscam diversificação e maior rentabilidade, mesmo com menor liquidez.

O primeiro passo para investir é identificar fundos especializados, administrados por gestoras com histórico sólido, boa reputação e experiência no setor. Esses fundos, geralmente fechados, não estão disponíveis para o público em geral e exigem um valor de entrada mais elevado, o que reforça a necessidade de análise criteriosa antes da alocação de capital.

O processo de investimento em fundos de Private Equity começa pela escolha de uma gestora especializada, que ofereça fundos bem estruturados, com histórico consistente de performance e atuação em setores promissores. É essencial analisar o portfólio de empresas investidas, entender a estratégia do fundo, o modelo de governança, os riscos envolvidos e, claro, as taxas cobradas, como administração e performance. Como são fundos fechados, o capital aplicado permanece indisponível por anos, o que exige um planejamento financeiro cuidadoso.

Conclusão

O investimento em Private Equity é uma estratégia eficaz para quem busca retornos mais expressivos a longo prazo, atuando diretamente no crescimento de empresas com alto potencial. Apesar de exigir maior capital e ter baixa liquidez, essa modalidade oferece oportunidades únicas de valorização e participação estratégica nos negócios.

Se você tem um perfil compatível e busca diversificação com visão de futuro, o Private Equity pode ser um excelente caminho. Avalie com atenção, escolha gestores confiáveis e invista com estratégia.

Gostou deste conteúdo? Assine nossa newsletter e fique por dentro dos melhores conteúdos sobre tecnologia, inovação, gestão e ERP.